Si vous avez déjà été jusqu’à la fin de votre annonce fiscale, vous êtes tombé sur la ligne d’épargne PENTTING qui indique les montants déductibles d’impôt. Il existe également plusieurs plafonds d’épargne-retraite inutilisés des années précédentes (2020, 2019, 2018 et 2017). À quoi servent ces plafonds ? Vous avez manqué une déduction ? L’importance de ces plafonds de pension, leur calcul et leur application sont illustrés par des exemples numériques.

A lire également : Créer une fintech : étapes clés et conseils pour lancer votre startup financière

Plan de l'article

- Le plafond d’épargne-retraite : comment les impôts le calculent-ils ?

- Déduction au moyen du plafond d’épargne-retraite : comment pouvez-vous réduire votre impôt ?

- Crédits d’impôt par le biais du plafond d’épargne-retraite : Quels sont les placements en question ?

- Plafond non utilisé. Devrais-je les perdre ? Comment les optimisez-vous ? Exemples.

- Comment puis-je déclarer les limites de la déclaration de revenus ? Quelles cases pour les déductions ?

Le plafond d’épargne-retraite : comment les impôts le calculent-ils ?

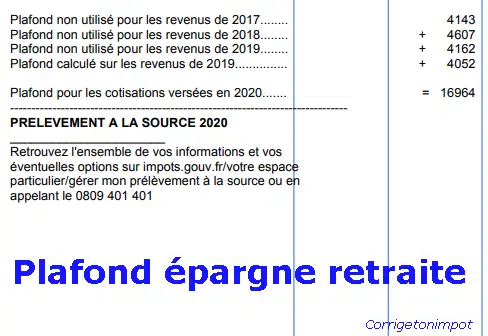

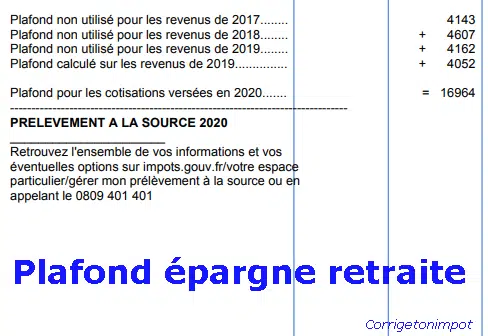

Ces plafonds sont calculés automatiquement par les autorités fiscales chaque année. Le montant dépend soit de votre salaire imposable, soit du plafond annuel de sécurité sociale (PASS). PASS est une référence annuelle qui constitue la base du calcul des cotisations de sécurité sociale. C’est 41 136 euros en 2020, 40 524 euros en 2019, 39 732€ en 2018, 39 228€ en 2017. Pour chaque année, les taxes calculent deux chiffres :

— 10 % de votre salaire imposable (c.-à-d., le déclaré salaire moins 10% ou le coût réel). — 10% du PASS.

Lire également : Comment Générer des Revenus Passifs : Guide 2024

Le chiffre le plus élevé des deux sera conservé. Il sera inscrit et inscrit à la fin de votre déclaration de revenus à titre de plafond d’épargne-retraite.

Exemple : Dans la déclaration de revenus 2020 2019, M. corrigeton impot dispose de 30 000 EUR de salaires imposables. Sa femme a 45 000 euros de salaire imposable. PASS est de 40 524€ pour les Français en 2019.

1) Calcul du plafond d’épargne-retraite de Monsieur : 10% des salaires donnent 3 000€ et 10% de PASS 4,052€. Le plafond pour M. sera de 4 052 euros.

2) Calcul du plafond d’épargne-retraite de Madame : 10% des salaires donnent 4 500€. C’est mieux que 10% du PASS (4 052€). Le plafond pour Mme sera de 4 500 euros.

Déduction au moyen du plafond d’épargne-retraite : comment pouvez-vous réduire votre impôt ?

Pour ceux qui découvrent l’existence de ce concept, préférez je d’annoncer les mauvaises nouvelles immédiatement : un plafond inutilisé ne vous donnera pas droit à une réduction d’impôt miracle. Alors, c’est pour quoi ? Il y a plus d’investissements en France, qui a droit à des crédits d’impôt. Le placement de 1 000€ sur un produit permettent de déduire 1 000€ sur la déclaration de revenus l’année suivante. Cet avantage fiscal est limité… et donc l’utilité du plafond ! Une personne qui dispose d’un plafond d’épargne-retraite de 4 000€ et qui choisit d’investir 5 000€ dans un investissement éligible à une déduction, aura son avantage fiscal limité. Seulement 4 000€ sur les 5 000€ payés seront déduits taxes à cause du plafond.

Pour aller plus loin, sachez que les plafonds sont préservés et utilisables pendant 3 ans. Par conséquent, vous voyez le plafond de cette année apparaissent dans cours, mais aussi les 3 dernières années. Nous verrons plus loin dans quel ordre ils sont utilisés et comment optimiser la situation.

Exemple : M. a 4 000€ en plafonds d’épargne-retraite inutilisés pour 2019, 2018 et 2017, et il voit un plafond 2020 calculé sur le chiffre d’affaires 2020 de 4 000 euros. Cela signifie qu’il peut déduire jusqu’à 16 000€ s’il place un investissement éligible au régime (voir ci-dessous pour la date d’investissement). 15 000 euros seront déduits dans le calcul intégral avant impôts. Restera une limite d’épargne-retraite de 1 000€ seulement pour les années suivantes.

2) Mr place €20.000. Seulement 16 000€ seront déduits avant le calcul de la taxe. M. n’aura pas l’avantage fiscal par rapport aux 4 000 euros restants en raison du plafond.

Crédits d’impôt par le biais du plafond d’épargne-retraite : Quels sont les placements en question ?

Attention, partie technique ! Tout d’abord, notons ici que nous parlons d’un crédit d’impôt (et non d’une réduction d’impôt ou d’un crédit d’impôt). Cela signifie que le gain fiscal dépend de la tranche d’imposition du particulier. Une personne placée 1 000€ pour les déduire, verront leur impôt réduit de la limite d’impôt de 1 000*.

Exemple : M. est dans une tranche d’imposition de 11 %. Elle déduit 1 000 EUR par le biais d’un investissement éligible conforme au plafond d’épargne-retraite. La taxe diminuera de 1.000 * 11% = 110€.

Plus le contribuable est dans une tranche d’imposition, plus le gain fiscal est élevé (et donc la pertinence de l’investissement). Le placement qui fonctionne de cette façon et qui interagit avec ces plafonds est RIP : Régime individuel d’épargne-retraite. N’importe qui peut en ouvrir un, payer de l’argent gelé jusqu’à la retraite, mais… les montants versés seront déductibles des impôts ! Dans la limite du plafond ! Une personne qui investit dans une période d’enquête appliquera donc son plafond d’épargne et les verra réduits dans sa déclaration de revenus. Avant de commencer, je vous conseille de lire mes articles sur le sujet, car vous avez besoin d’un certain profil pour que ce produit soit intéressant : tout sur le régime d’épargne-retraite du PER.

En général, les plafonds seront également utilisés pour plusieurs produits d’épargne-retraite liés au marché du travail. La liste exhaustive est la suivante, je reste disponible en commentaire si vous voulez les détails de ces investissements. Depuis 2020, la PER remplacera toutes en tout état de cause.

— PERP : Tous les paiements sont déductibles et sont donc amortis sur les plafonds.

— Article 83 et PERE : les cotisations aux régimes de pension complémentaires de l’entreprise s’appliquent également aux plafonds. Part de l’employeur pour son montant non imposable et la part de salaire pour son montant sont déduites du salaire.

— Agriculture madelin et madélin : la contribution des travailleurs indépendants à ces investissements peut affecter les plafonds. Un calcul très complexe : les cotisations dépassant 15 % des bénéfices imposables, qui sont compris entre 1 et 8 fois PASS (environ 38 000 à 300 000 euros), affectent les plafonds d’épargne.

— PERCO : l’abondance de l’employeur sur ce régime collectif d’épargne-retraite dans la limite du montant exonéré d’impôt sur le revenu (qui est de 16% de PASS soit donc 6 000 euros).

— CET : jours fériés payés, payés en argent et octroyé un PERCO ou l’article 83 affectent les plafonds dans un délai de dix jours.

Les seuls investissements qui peuvent influer sur les plafonds de pension et permettre leur application sont similaires à des placements non liquides dans le but de créer une pension complémentaire à temps limité. Il vaut la peine de s’inquiéter des limites d’épargne-retraite établies à la fin du rendement et d’essayer de les optimiser seulement si vous êtes confronté à ce produit financier.

Plafond non utilisé. Devrais-je les perdre ? Comment les optimisez-vous ? Exemples.

Comme vous le comprendrez, un plafond inutilisé disparaît après 3 ans et est donc perdu. Rien de grave, mais il serait complètement stupide de choisir les bons investissements admissibles afin de ne pas perdre un plafond. D’autre part, si le PER est adapté à votre situation, qu’il atteint vos objectifs et veut investir, il sera intéressant de jeter un oeil aux plafonds et d’étudier les règles pour les optimiser.

Optimisation fiscale pour vous assurer de pouvoir déduire un maximum via des paiements sur « placements de retraite (PERP, Madelin…) » tout en respectant les plafonds nécessite la connaissance de deux aspects techniques : 1) Les autorités fiscales prélèveront le plafond pour l’année en cours et ramèneront ensuite le plus ancien.

2) Les couples peuvent choisir d’assembler le plafond si seulement l’un des deux conjoints a investi.

Premier exemple d’optimisation : utiliser le fonds de retraite le plus ancien.

Un contribuable qui veut utiliser son plafond le plus ancien avant de le perdre devra investir suffisamment pour pour répondre au plafond de l’année en cours. utilisera d’abord le plafond créé dans l’année de la déclaration, et il utilisera le plus ancien si et seulement si le nouveau plafond d’épargne-retraite est appliqué.

Exemple :

M. note dans son annonce d’impôt sur le revenu de 2019 (reçue en septembre 2020) qu’il a les limites suivantes :

- Plafond d’épargne-retraite 2020 pour le revenu 2019 (noté « plafond calculé 2019 » dans l’annonce fiscale 2020) : 4 000 euros.

- Plafond inutilisé 2019 : 3 950€.

- Plafond inutilisé 2018 : 3 900€.

- Plafond inutilisé 2017:3 800€.

Le régime d’épargne-retraite est semblable à ses besoins. Il veut investir le plus possible dans les années à venir pour profiter des crédits d’impôt. L’investissement a lieu fin 2020 et Monsieur ne veut pas perdre son plafond inutilisé en 2018 (2017 est déjà perdu, la dernière chance était de l’utiliser cette année via un investissement PER en 2019). Il doit prendre compte du plafond futur calculé en 2021 pour les revenus 2020 et ne sera appliqué qu’avant 2018.

Monsieur choisit d’investir 6 500 euros pour une période d’enquête à la fin de 2020. Elle prévoit 41 000 euros de salaires imposables, un plafond futur lorsque les recettes pour 2020 seront estimées à 4 100 euros. Dans la déclaration de revenus 2021, les autorités fiscales affecteront le paiement déductible de 6 500 euros comme suit :

Effets des déductions de 6 500 euros sur les plafonds d’épargne-retraite

6 500€ sont déduits intégralement. L’impact sur les plafonds est d’abord et avant tout sur le plafond d’épargne-retraite fixé dans la déclaration d’impôt 2021 2020. Il est de 4,100€ (10% du salaire imposable) et est utilisé immédiatement. Il reste encore une part de 2 400 euros (6 500 — 4 100). Ce montant de 2 400€ est facturé au plafond le plus ancien : 2018. En fin de compte, le plafond d’épargne-retraite restant pour 2018 soit 1 400€ et sera perdu. D’ici 2021, M. obtiendra les nouveaux plafonds suivants l’année prochaine :

- Plafond d’épargne-retraite 2021 sur le revenu 2020 (noté « plafond calculé 2020 » lors de l’annonce fiscale 2021) : 0€ (ils sont 4 100 euros mais ont été utilisés immédiatement).

- Plafond inutilisé 2020 : 4 000 euros.

- Plafond inutilisé 2019 : 3 950€.

- Plafond inutilisé 2018 : 1 400€ (ou 3 800 – 2 400).

Il est à noter que si M. avait payé plus, le plafond utilisé après 2018 l’aurait été en 2019. Nous passons l’année en cours, puis passons de la plus ancienne à la plus récente.

Le deuxième exemple d’optimisation fiscale est l’utilisation du plafond d’épargne-retraite du conjoint.

Le contribuable qui fait une déclaration conjointe (pause/rythme) peut également percevoir ses plafonds. Cela signifie que Monsieur sera en mesure d’utiliser Madame plafonds et vice versa.

Continuons notre exemple imaginez que m. paiera 25 000 euros pour un PERP en 2021. Il est bloqué car les plafonds restants sont de 7 950€ (2018-2019) la nouvelle année à venir pour la Déclaration 2022. Les plafonds existants ne lui permettront pas de déduire les 25 000 euros placés, il sera limité. Il utilisera donc cette deuxième stratégie pour accéder aux plafonds d’épargne-retraite de sa femme, qui ne l’utilise pas. La mise en commun permettra à M. d’appliquer les plafonds d’épargne-retraite de Mme pour déduire la totalité des 25 000 euros.

Attention, l’administration fiscale ne fait pas le don par elle-même. Vous devez cocher la case 6QR dans les déductions. À cette seule condition, l’impôt ne limitera pas la déduction à vos plafonds. Il cherchera votre conjoint pour optimiser tout cela.

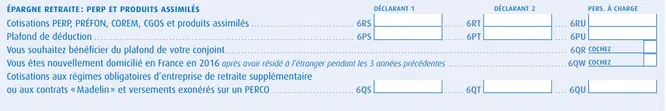

Comment puis-je déclarer les limites de la déclaration de revenus ? Quelles cases pour les déductions ?

Tout se passera dans le titre « Épargne-retraite : PERP et produits liés « au niveau de la déduction (case 6). Sur la déclaration en ligne, il est nécessaire de vérifier « déduction » à l’étape 3 pour l’accès.

Les montants déductibles payés pour une PERP ou une PER sont indiqués dans la case 6RS1 6NS ou 6NT, 6RT. Il est important de remplir ces cases, sans lesquelles vous manquerez l’avantage fiscal. Bien sûr, ils affecteront les plafonds de l’épargne-retraite. Veuillez noter que pour vos autres paiements affectant les plafonds (PERCO, Madelin, article 83 f… sur les conditions décrites précédemment), vous devez également remplir avec vous-même les cases 6SS, 6ST ainsi que 6QS et 6QT. Comme vous le comprendrez, ils permettront aux autorités fiscales de réduire vos plafonds d’épargne-retraite des montants déclarés. Entre les deux est la boîte 6QR, qui permet d’assembler les plafonds pour les paires . Vous pouvez le faire ou non chaque année selon vos souhaits.

Les calculs soumis sont faites automatiquement par l’administration fiscale. Qu’il s’agisse du calcul du plafond de l’année en cours ou de l’incidence du montant déduit déclarée sur les plafonds existants ; tout se passe automatiquement si vous avez rempli les cases 6RS, 6SS ou 6QS. Cependant, certaines situations compliquées peuvent vous conduire à déclarez vous-même les plafonds d’épargne-retraite retenus (plafonds mal calculés, erreurs dans le passé, etc…). Vous pouvez ensuite faire le choix de remplir la ligne restante » plafond de déduction « dans les cas 6PS et 6PT. Je ne le recommande pas à moins que tu sois très prudent. L’intervention d’un professionnel est obligatoire si vous pensez que vous devez remplir ces cases pour contourner plafonds calculés.

Solde Vous devriez vous inquiéter des plafonds d’épargne-retraite si et seulement si vous envisagez d’investir dans un placement qui vous permet de déduire des paiements d’impôt. Dans 90% des cas, cet emplacement sera un PER ou PERP. Il sera si utile d’examiner l’effet sur les plafonds et de les optimiser en utilisant le plus ancien et/ou la fusion des plafonds pour le couple. Reste à voir si le PERP répond à vos besoins et objectifs ! Découvrez les détails de l’emplacement sur cet article. Comment fonctionne le PER ?

Source : Article 163 Quartiers CGI et BOI-IR-BASE-20-50 et BOI-RSA-PENSE-30-10-20-III